そろそろ、マイホームも考えようか?となると、展示場や不動産店を訪れたりすると思います。

購入の「お財布」になる住宅ローン

家は建築会社、不動産店で選べるとして、それを買うためには住宅ローンを組まないといけない人が多数だと思います。

■払えるから借りられるは間違い

「月々7万円!」とネットに書いてあるから払えるわ、一抹の不安はあるけど不動産のプロがなんとかしてくれるでしょ!?と問題を後回しにして物件見学に。。

これって、住宅ローンが借りられるか?借りられないか?分からないまま家を見に行く、買い物なら「お財布」を持たないまま買い物に行くのに等しく、スーパーで買い物してレジで初めて「カード使えますか?」と聞く状態です。物件を探す前にも住宅ローン確かめられます。

■提携ローン任せにしない

良くあるのは「弊社提携ローンがあります!」ですが、つまりその会社では「その銀行しか使えない」とか担当が「その銀行しか使ったことが無い」なんてよくある話。自分なりにも調べてみましょう。

住宅ローンどれくらい借りられる?

ネットを検索すると、いろいろな計算方法やシュミレーターがあります。

■年収の7倍(8倍)

目安として分かりやすいのは年収の7倍、年収400万なら2800万円の融資みたいな計算ですが、これはファイナンシャルプランからの観点で借りられる計算ではありません。

■住宅ローンは「返済比率」と「審査金利」がベース

借りられる金額は各金融機関ごとに「返済比率」と「審査金利」で割り出され、お客様が希望された金額は規定に収まっているか?を見ています。

「返済比率」とは、収入に対しての住宅ローン支払いの割合。例えば月収30万の方が月々6万円の支払いなら返済比率20%、月収20万の方が月々6万円の支払いなら30%となります。

「審査金利」とは、名前の通り審査に使用される金利、銀行によって違います。審査用に4%を採用する金融機関、実際に貸し出す金利の1.3%程度を採用する金融機関、金利が低いほど貸し出しは多くなる傾向です。

例えば、年収380万の方が35年ローンの借りられる額の計算として

M銀行

380万×30%÷12×4427×100=2145万

R銀行

380万×35%÷12×4017×100=2759万

R銀行の方が借りらる金額高いですね。金融機関によって貸出予想額は全然違う!ということです。

※後日、計算方法の特集を組みます(coming soon)

■年収が多いほどたくさん借りられる

| 年収/返済負担率 | 30% | 35% | 40% |

| 250万円 | 1360万円 | 1810万円 | - |

| 300万円 | 2040万円 | 2170万円 | - |

| 350万円 | 2380万円 | 2541万円 | - |

| 400万円 | - | 2900万円 | 3630万円 |

| 500万円 | - | 3630万円 | 4540万円 |

| 600万円 | - | 4356万円 | 5450万円 |

■車のローンや借入がある場合

よく車のローンがあると住宅ローンが不利になる、と言われますが、それはその月々のローンの支払許容額から引かれます。

(例)車のローンが月々3万円ある場合

R銀行

380万×35%÷12-3万×4017×100=2012万

とても、減りましたね。。車やローンは生活を圧迫するととらえられます。

車や他のローンがある場合は、ローン借り換え付き住宅ローンもありますので、車の外のローンが終わるまで待つ必要はないと思います。その他の手法も取り沙汰されますが、ここでは割愛します。

個人情報(支払遅・ブラック)に注意

■個人情報大丈夫ですか?

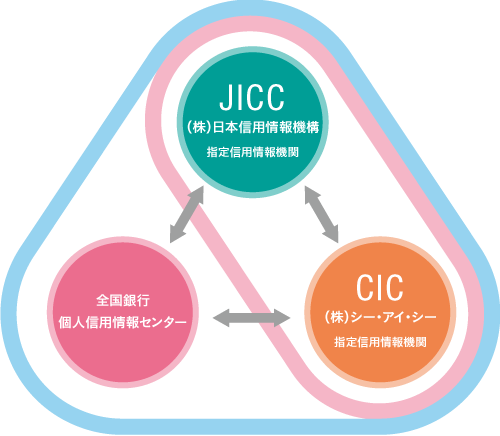

忙しい毎日で、ローンやキャッシングの支払いを忘れていませんでしたか?支払遅れ等は、個人情報として個人情報管理団体に毎月記録されます。この中で、支払い遅れなどがあると金利が悪くなったり、支払遅れ数個でローンに落ちることは良くあります。

■住宅ローンはキッャシングでは無く融資

家族をもって、家族が増えて「車」を買って、次は「家」だ!って方も多いと思います。車の審査はキッシング審査、しかし住宅ローンの審査は企業融資並みの厳しさで審査されます。

■審査は総合判断の得点性

住宅ローンは個人・購入物件・持込業者のすべてのスコアを足した得点性です。今回は一例だけ紹介します。

●個人なら離職率の多い業界や会社は得点低く、公務員や一部上場なら得点高いです。

●購入物件でも、その建築会社・不動産会社が昔に悪さしていたりすると一発ローンアウトです。

●持込業者でも、インチキしている業者はマイナス評価、優良で提携していれば高評価です。(お客様が直に持込の場合関係なし)

職場等は、家を買うために仕事を選んだのではありませんので、仕方ないのですが、金融機関によって業界の得意・不得意があります。その評価は非公開となっています。経験で判断するしかありません。

■審査結果に理由公開されません

結果は、OKになったか、審査に落ちたか、もしくは減額してOKになったかのみ伝えられます。なぜそうなったかは一切伝えられません。

住宅ローンの相談先

住宅ローンの相談を事前に出来たらよいのですが、では何処で相談すれば良いのでしょう?

■銀行などの金融機関窓口

まず思いつくのが銀行ですが、車を買うのにトヨタに行って「このお店の車は良い車ですか?」と営業マンに聞いているようなものです。せっかく来て頂いたお客様ですので、厳しいお客様で仮に返済比率を超えていても「あなたなら行けそうです!」というのが営業としての務めでしょう。相談と言うより、利用を勧められるだけです。当然他行との比較には付き合ってもらえません。

■不動産店

住宅ローンアドバイザー多数在籍!とかホームページで見かけますが、半分以上は会社に資格を取らされている人たちですので、いきなり店に飛び込んでも手の空いている人が、相談に向いている人かわかりません。運次第です。「取り合えずやってみましょう、弊社提携ローンがあります!」となるのですが、そもそも買いたい物件が無いと審査出来ないので「家も見に行きましょう!」となって「申し込み頂かないとローンは出来ません」となり「ローンが通ると買って頂かないと困ります」となります。

営業のセオリーです。そうしないと上司に叱られます(笑)

相談というより販売に巻かれていますよね。

■独立系住宅ローンアドバイザー

住宅ローンの相談だけでは食べていけない(笑)ので、兼業の方がほとんどです。それに銀行勤務の方は「原則副業禁止」なので実質独立系ではありません。FP(ファイナンシャル・プランナー)や不動産系のアドバイザーで相談することになりそうです。

一般財団法人住宅金融普及協会(住宅ローンアドバイザーの紹介)

ちなみに検索で「三井」と検索すると私が出てきます。試してみてください(笑)

■無料相談サイト

●FP系サイト

住宅ローンの無料相談をきっかけに、来店を施すしくみです。ファイナンシャルプラン事務所に多い手法で、FP相談を受けたいときは一石二鳥です。

●不動産店系サイト

住宅ローン無料相談をうたう不動産店もたくさんあります。大手なら会社が資格を取らせていますので、相談スキルは玉石混交で、小さい会社なら、そもそも場数が足りないかもしれません。何よりも家を買ったときに「融資事務斡旋費用」として費用を取りますので、相談時は無料ですが。。という意味です。そもそもローン相談だけで帰ろうとすると慌てて止められそうです(笑)

■さいごに

これから、家を買おう!とするときに大事な「住宅ローン」ですが、金融機関にも「縄張り(地域の限界)」「取扱い商品(銀行ローンの種類)」はネットには出ていませんので、信頼できる住宅ローンアドバイザーや不動産担当者とお付き合いすることで、理解を深めることが出来ます。「信頼できる担当」を見つけられた時が、あなたの家の「買い時」になるのかも知れません。

住宅ローンアドバイザーのいるココチ不動産

住宅ローンの相談は住宅ローンアドバイザーのいる不動産エージェント三井で「きっと見つかる」「早く見つかる」マイホームのお手伝いをさせて頂いております。見たい物件があるときは「見学予約」、これから見たい物件を探したいときは「公式ライン」から資料をご請求ください。

【電話での予約方法】

見学予約は以下より、予約特典はチェック!

株式会社四季園 0743-79-9770 10~17時

予約ダイヤル 050-3717-4123 8~20時

※当日等お急ぎの場合便利です。

【メッセージでのお問合せ】

24時間対応、社員が勤務時間にお返事します

公式LINEより気軽に質問・資料請求出来ます

質問・資料請求は

予約・相談空き状況